Indexation des retraites sur les prix: faut-il revoir les règles? edit

Un an après une réforme qui a surtout touché à l’âge de la retraite sans résorber l’intégralité des déficits, c’est la question du niveau de ces retraites qui est revenue sur le devant de la scène. Si la réforme avait choisi de le préserver et même de l’améliorer pour les retraites les plus basses, c’est parce que les retraités avaient déjà été mis à contribution lors du quinquennat précédent. Mais l’inflation a fait reculer le salaire réel moyen, ce dont l’indexation des pensions sur les prix a – plus ou moins bien – protégé les retraités. Ceci n’a pas manqué de réveiller un procès en iniquité intergénérationnelle [1]. Faut-il toujours garantir le pouvoir d’achat des boomers quelle que soit la hausse des prix ? Peut-on se borner à le réviser à coup de sous-indexations ou de retards d’indexation seulement ponctuels, sans questionner la règle par défaut ? Ou bien le moment est-il venu d’une réflexion plus large sur les limites de la référence aux prix, face à des perspectives économiques de moins en moins favorables. Le rapport qui avait préparé la réforme de 2014 avait déjà invité à cette réflexion [2]. L’invite a été régulièrement renouvelée dans les avis rendus chaque année, depuis cette réforme, par le Comité de suivi des retraites [3]. La question est complexe et oblige à se projeter sur le long terme, ce qui peut expliquer qu’on ne s’en soit pas saisi davantage. Essayons tout de même de présenter les principaux éléments du débat

Indexation sur les prix et dépendance à la croissance

Rappelons d’abord que cette indexation prix n’a pas toujours prévalu. C’est à la fin des années 1980 qu’elle s’est substituée à l’indexation sur les salaires (et cette pratique devient une règle avec la réforme Balladur de 1993). Est-il vrai qu’elle serait toujours à l’avantage des retraités ? La réponse est clairement non. Elle ne les favorise que quand les salaires réels reculent, c’est exactement l’inverse qui se produit tant qu’ils s’accroissent : des pensions dont on se borne à maintenir le pouvoir d’achat évoluent moins favorablement qu’un salaire réel moyen qui progresse. C’est, en l’occurrence, l’un des canaux par lesquels il est actuellement prévu que le système s’adapte à la nouvelle donne démographique avec, à long terme, un décrochement de 10 à 20 points du niveau de vie relatif des retraités. Revenir à l’indexation pleine sur les salaires, ce serait se priver de ce facteur d’ajustement. On peut bien sûr débattre du poids à donner aux trois leviers de pilotage du système que sont le niveau relatif de la retraite, l’âge auquel on la prend et le taux d’effort des actifs, mais peut-on totalement se priver du premier des trois ?

L’indexation-prix garderait ainsi sa raison d’être. Elle réaliserait même le petit tour de force de concilier protection des retraités face aux chocs conjoncturels négatifs et contribution à la soutenabilité financière à long terme. Tour de force il n’y a, cependant, que sous l’hypothèse d’une croissance tendancielle indéfinie et suffisamment soutenue. C’est si la croissance pouvait revenir et se maintenir à des niveaux élevés que les retraites décrocheraient beaucoup en comparaison des salaires, le système pouvant même finir en excédent. Ce genre de scénario a parfois cautionné des discours très optimistes sur sa santé financière. Mais ce bénéfice s’amenuise et ne suffit plus à équilibrer le système en hypothèse de croissance basse, de plus en plus plausible. Il disparaît totalement avec une croissance qui tend vers zéro, auquel cas indexations prix et salaires se retrouvent juste aussi coûteuses l’une que l’autre. Ensuite, si jamais la croissance devenait durablement négative, par choix collectif ou par contrainte, on basculerait dans le monde opposé où c’est l’indexation prix qui deviendrait plus onéreuse que l’indexation sur les salaires.

Gérer le problème démographique autrement qu’en pariant sur l’écart salaires-prix?

Cette dépendance à la croissance pose question. Est-il normal que ce soit dans le régime de croissance faible où les contraintes de financement s’annoncent les plus fortes que les retraites freinent le moins ? Rétablir l’indexation sur les salaires supprimerait cette dépendance, mais avec un surcoût significatif. Si on n’est pas prêts à y faire face, il faut un autre moyen de compenser la progression du nombre de retraités. Sur le papier, il existe une réponse assez simple. Elle est de repartir de l’indexation sur les salaires mais en lui soustrayant l’ajustement nécessaire pour contrer l’augmentation du ratio retraités/cotisants. Si les salaires augmentent de 3% en nominal et si le ratio retraités/cotisants augmente de 1%, les pensions nominales n’augmentent que de 2%. Elles décrocheront d’un point par rapport aux salaires, en réel comme en nominal. Et le décrochage relatif sera le même que la croissance des salaires soit de 2 ou de 4%, ou de n’importe quelle autre valeur.

Cette règle ne fait que traduire la condition d’équilibre instantané du système de répartition. Elle avait été adoptée en 2019 pour la revalorisation de la valeur de service du point dans les régimes complémentaires Agirc-Arrco, à la suite de leur fusion. Elle est transposable dans un régime par annuités, moyennant quelques adaptations [4]. Mais, en points comme en annuités, elle expose au risque de forte perte de pouvoir d’achat absolu des retraités, s’il y a conjonction de salaires trop peu dynamiques et d’une démographie trop défavorable.

Ce risque-là est encore accentué en phase de montée en régime de cette règle car, au départ, la correction a besoin d’aller au-delà de l’évolution du ratio retraités/cotisants. Il faut aussi gérer un effet noria hérité de l’indexation prix : en indexation prix, tant qu’on a eu de la croissance, les retraites des retraités âgés qui décèdent sont plus faibles que celles des nouveaux retraités qui les remplacent, un facteur supplémentaire de dynamisme de la pension moyenne qu’il faut également neutraliser. La correction peut ainsi être substantielle : dans les régimes Arrco-Agirc, il s’agissait d’une sous-indexation de 1,16 point par an par rapport au salaire. Rajouter un tel correctif à des salaires déjà en recul aurait été une double peine particulièrement sévère sur ces dernières années et, de manière générale, on est gêné à l’idée de devoir aussi fortement ajuster le pouvoir d’achat de retraités, au moins pour ceux de la partie inférieure de la distribution et dont les retraites sont la seule ressource.

D’où l’application de planchers prix ou proches des prix, ce qu’ont fait et font actuellement ces mêmes régimes complémentaires. Mais le risque est alors de se trouver ramenés au problème initial. Une protection temporaire est légitime, mais que fait-on si la croissance faible s’impose durablement ? Un plancher prix qui deviendrait la règle, c’est revenir à l’indexation générale sur les prix.

Soulever, a minima, la question des taux de remplacement

D’autres solutions sont-elles envisageables ? Déplaçons-nous vers le cas cas du régime général où la référence au prix a deux facettes, l’une moins connue que l’autre : il y a la revalorisation annuelle une fois que la pension a déjà été liquidée, celle que tout le monde à en tête, mais il y a aussi la mise à niveau des 25 meilleurs salaires passés pour le calcul de la première retraite.

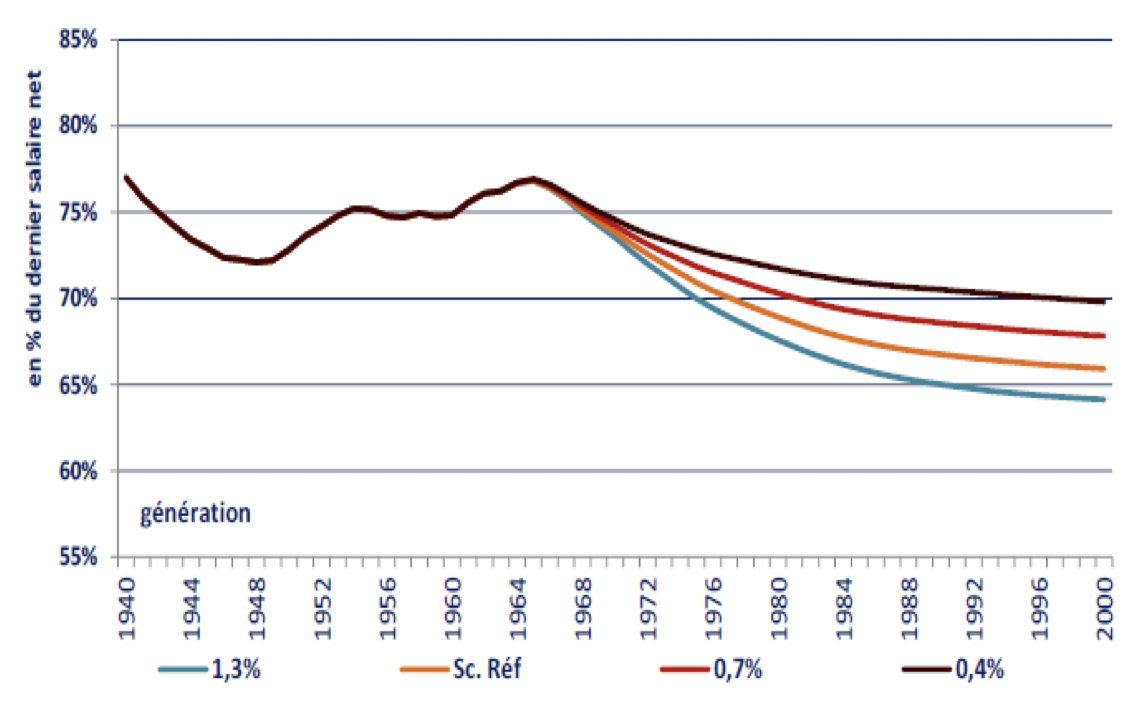

En quoi la seconde renforce-t-elle la dépendance à la croissance ? Si les salaires des vingt-cinq meilleures années de carrière sont réévalués à la date de liquidation en fonction de l’inflation passée, leur moyenne représente une part d’autant plus faible du dernier salaire que ce dernier a bénéficié, sur ces vingt-cinq années, de progrès significatifs de la productivité. Le ratio de la première pension au dernier salaire est donc d’autant plus bas que la croissance passée a été forte et, à l’inverse, d’autant plus élevé qu’on est ou aura été dans un régime de croissance faible (figure 1).

Figure 1. Taux de remplacement net à la liquidation du cas-type de non-cadre du secteur privé, selon hypothèses de croissance de la productivité (départ au taux plein sans décote ni surcote)

Source : Rapport 2024 du COR

Or, à enveloppe donnée en part de PIB, c’est l’inverse qu’appellerait l’indexation prix après liquidation. Si la croissance est durablement élevée, il ne sera pas très difficile de juste garantir le pouvoir d’achat après liquidation, on peut permettre l’entrée dans la retraite avec un taux de remplacement initial élevé. C’est quand elle est faible que la garantie de pouvoir d’achat devrait s’accompagner, en contrepartie, de taux de remplacement initiaux plus bas. En l’état, on a un système complètement à rebours de cela. Il fausse du même coup les incitations en matière d’âge de départ en retraite comme de préparation par l’épargne. C’est si la croissance est élevée et la contrainte financière moins mordante que les taux de remplacement en forte baisse pourront inciter à beaucoup décaler le départ en retraite ou à avoir mis de l’argent de côté, alors que c’est là qu’on en aura le moins besoin. Cette incitation disparait avec une productivité peu dynamique, alors que c’est là qu’on a le plus de raisons d’avoir des départs plus tardifs, au moins pour les individus pour lesquels ils sont le moins problématiques.

Pourrait-on remettre tout cela dans le bon sens ? Trouver la modulation adéquate du taux de remplacement soulève un problème d’anticipation car c’est en fonction de la croissance future qu’il faut la calculer. Si on parie sur une croissance forte qui n’est pas au rendez-vous, on aura initialisé les pensions à un niveau qui restera trop élevé pour l’enveloppe dont on dispose. Ceci obligera soit à revoir l’enveloppe à la hausse, si les cotisants en sont d’accord, soit à ajuster par l’âge, si les personnes sur le point de partir en sont également d’accord, soit à renier l’engagement initial de maintien du pouvoir d’achat tout au long de la retraite des individus qui sont déjà partis. Rien n’est donc acquis, mais le problème serait quand même moindre qu’avec des taux de remplacement actuels qui, parce qu’ils vont à contre-courant de cette logique, amplifient à l’excès ces besoins de correction ex post.

De fait, corrections ex post il y a souvent eu. Si on a déjà significativement accru le taux d’effort direct ou indirect des actifs – de 11 points de PIB environ dans les années 1990 à environ 14 points aujourd’hui –, et si les réformes passées ont beaucoup mis l’accent sur l’âge de la retraite, il y a aussi eu beaucoup de corrections de trajectoire sur les pensions en cours de service, pas seulement sur le quinquennat 2017-2022 (figure 2). Selon des évaluations de la Drees reprises dans les rapports du COR, par exemple, un retraité cadre parti en 1998 a vu le pouvoir d’achat de sa pension s’éroder d’un peu plus ou d’un peu moins de 10 % depuis sa liquidation, selon qu’on prend également en compte l’augmentation des prélèvements sur ces pensions. L’érosion a été à peine moins marquée pour le non cadre. Ceci relativise quelque peu la thèse de la non-mise à contribution des retraités. Mais, s’il a ainsi fallu leur reprendre une part de ce qui leur avait été promis à la liquidation, et sans que cela ait empêché leur niveau de vie relatif moyen de rester significativement plus élevé que dans la plupart des autres pays, n’est-ce pas un indice d’un défaut d’ajustement des conditions de liquidation, faute d’intégration en amont du phénomène de ralentissement de la croissance. Il vaut mieux moins promettre et le tenir que promettre davantage que ce qu’on peut tenir.

Figure 2. Évolution du pouvoir d’achat de la pension tous régimes des assurés ayant liquidé en 1998

Source : Drees, Les retraites et les retraités, édition 2024.

Il y a donc au moins un aspect de la référence au prix qui pose question, la façon dont elle affecte les taux de remplacement. La remise à plat n’est pas simple pour autant, même limitée à ce volet, et le serait encore moins si on voulait aussi revenir sur l’indexation après liquidation. Mais il y a là deux sujets qui mériteraient qu’on y réfléchisse davantage. La mise en place du Système universel en aurait surement été l’occasion, si le projet avait abouti [6]. Il faut y re-réfléchir en y intégrant évidemment le souci d’équité intragénérationnelle et pas seulement intergénérationnelle, en explorant les pistes de règles socialement différenciées. Une difficulté supplémentaire, faute de système universel, est de trouver des règles partageables entre régimes aux logiques et perspectives démographiques très disparates. Et il faut bien sûr concevoir tout cela en articulation avec ce qui peut être fait sur les deux autres leviers de l’âge et du taux d’effort. La vraie formule à retenir pour une indexation salaire « corrigée » ne se contente pas d’en soustraire le taux de croissance du ratio retraités/cotisants, dont on peut amortir l’impact par une hausse plus rapide du ou des âges de départ. Pour être complète, elle doit aussi intégrer ce qu’on pense possible ou souhaitable comme hausse du taux d’effort des actifs, si marge on pense qu’il y a aussi dans ce domaine.

Vous avez apprécié cet article ?

Soutenez Telos en faisant un don

(et bénéficiez d'une réduction d'impôts de 66%)

[1] Voir sur ce sujet, sur Telos, les deux billets de M. Dagnaud et O. Galland : « Un désamour entre les générations ? » et « La guerre des générations aura-t-elle lieu ? »

[2] Moreau, Y. (2013). Nos retraites demain : équilibre financier et justice.

[3] Et notamment son onzième avis, paru en juillet 2024.

[4] Blanchet D. (2024) « Retraites : quelles règles d’indexation dans un régime en annuités ? » note IPP n° 108.

[5] Avec au passage, pour ces prélèvements, la propriété paradoxale d’amputer le niveau de vie des retraités sans apporter la moindre réponse apparente à la résorption du déficit du système de retraite ni freiner le ratio dépenses/PIB qui, l’un et l’autre, considèrent des dépenses brutes. Il en irait de même d’une des propositions qui circulent pour toucher au niveau de vie moyen des retraités sans affecter les moins favorisés d’entre eux : la suppression de l’abattement fiscal de 10 % dit, par abus de langage, « pour frais professionnels ». Cette façon d’affecter le niveau de vie des retraités ne modifierait en rien le déficit apparent du système de retraite puisque ne touchant pas aux pensions brutes. Ce n’est qu’au niveau du déficit global des administrations publiques que l’effet du supplément de rentrée fiscales se ferait sentir. C’est une raison supplémentaire d’aller voir au-delà des indicateurs de déficit du système de retraite pris isolément, une autre des recommandations du Comité de suivi des retraites.

[6] Bozio, A., Rabaté S., Rain A. et Tô M. (2019). « Quel pilotage pour un système de retraite en points ? », note IPP n° 43. Voir aussi les pistes du rapport Blanchard-Tirole, Les grands défis économiques (2021).