Poids de la dette et perspectives fiscales: le cas de l’Italie edit

Après le pic de la pandémie, le ratio de dette publique sur PIB a fortement diminué en Italie, grâce à une forte croissance économique (réelle et nominale). Quelques changements institutionnels ont encore réduit les inquiétudes quant à sa viabilité à moyen terme. Pourtant, le taux d’endettement reste trop élevé et il doit être réduit. La trajectoire d’ajustement progressif prévue par les nouvelles règles budgétaires de l’Union européenne semble largement capable d’atteindre cet objectif sans imposer des politiques trop dures qui pourraient s’avérer économiquement et politiquement contre-productives. Cependant, sans une réforme sérieuse de l’UE et de son budget, l’Italie et les autres pays européens auront du mal à financer les nouvelles priorités (biens publics de l’UE) dictées par le Green Deal et la nouvelle situation géopolitique. À plus long terme, le choc démographique reste la préoccupation la plus sérieuse pour la viabilité de la dette publique italienne.

La situation aujourd’hui

Le principal problème des finances publiques italiennes est le niveau encore très élevé de la dette, avec pour conséquence la nécessité d’un ajustement budgétaire. Cet ajustement doit être mis en œuvre alors que de nouvelles priorités de dépenses apparaissent, s’ajoutant à d’autres plus anciennes. De plus, la pression fiscale, c’est-à-dire le rapport entre les recettes fiscales et le PIB (actuellement 43%), est déjà très élevée et il pourrait être difficile de l’augmenter encore[1].

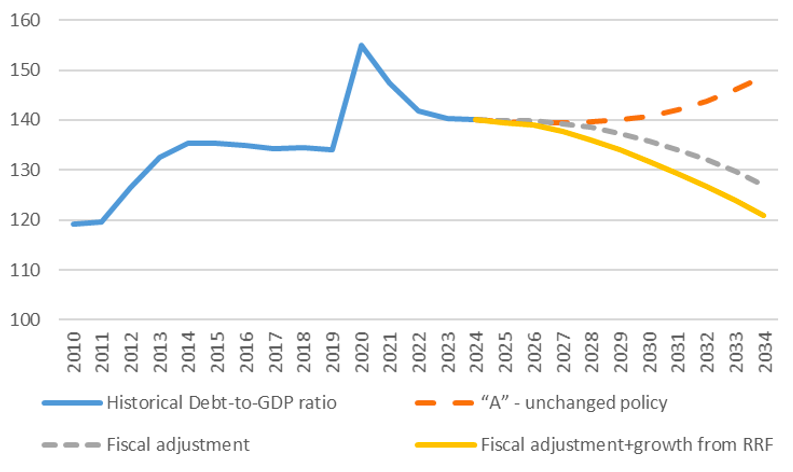

La figure 1 illustre l’évolution du ratio dette/PIB depuis 2010[2] et quelques prévisions pour l’avenir (dont il sera question plus loin). Après avoir atteint un pic de 155% en 2020, année de la pandémie, le ratio a rapidement baissé les années suivantes, en raison de la reprise rapide du PIB en 2021-22, des taux d’intérêt réels encore bas et de la poussée d’inflation en 2022-23. Grâce à des taux de croissance nominaux et réels élevés, l’effet boule de neige a été fortement négatif en 2021-23, permettant une forte baisse du taux d’endettement[3]. Cependant, en 2023, le ratio de la dette sur le PIB s’élève toujours à 137% du PIB – seule la Grèce est plus mal placée en Europe. Le déficit public reste également très élevé, bien au-delà de 5% du PIB en 2023, en grande partie à cause de l’héritage de l’énorme soutien apporté par l’État au secteur privé pendant la pandémie et, plus récemment, pour limiter la flambée des prix de l’énergie[4]. L’excédent primaire est également toujours négatif, ce qui contraste fortement avec la période pré-pandémique où l’Italie a atteint et maintenu un excédent primaire de 1 à 2% du PIB pendant plusieurs années.

Les plans budgétaires du gouvernement actuel visent à ramener le déficit global sous la barre des 3% d’ici 2026, date à laquelle l’excédent primaire devrait à nouveau atteindre 1,5% du PIB, un processus qui pourrait toutefois être accéléré par la réactivation des règles budgétaires de l’UE en 2024 (voir ci-dessous). La réduction du taux d’endettement risque toutefois de s’interrompre au cours des deux ou trois prochaines années, malgré l’ajustement budgétaire et un effet boule de neige encore légèrement négatif, en raison de l’héritage de certaines interventions passées pendant la pandémie[5]. La décélération du taux de croissance réel pourrait également affecter le processus d’ajustement budgétaire envisagé.

La charge de la dette a augmenté avec le changement d’orientation monétaire de la BCE qui a fortement relevé ses taux directeurs, mais les paiements d’intérêts en 2023 (3,8% du PIB) n’ont augmenté que de 0,4 points de PIB par rapport à 2019, grâce à la hausse du PIB nominal et à la longue durée moyenne de la dette italienne (7,8 ans) qui limite le renouvellement annuel. Selon les prévisions du gouvernement, le coût de la dette devrait augmenter à l’avenir (de 0,4 points de PIB au cours des deux prochaines années). Mais en réalité, après un pic à la mi-2023, les taux d’intérêt sur la dette italienne sont actuellement inférieurs aux estimations du gouvernement, grâce aux anticipations d’une réduction du taux d’intérêt directeur de la BCE. Même l’écart entre l’obligation italienne à dix ans (BTP) et le Bund allemand, un thermomètre fiable de la perception du risque sur la dette italienne par les marchés financiers, est retombé, après avoir atteint un maximum de 250 points de base fin 2022 (suite au changement d’orientation de la politique monétaire). Ces derniers mois il est resté constamment en dessous de 150 points (128 points au moment de la rédaction de cet article). Le nouvel instrument de protection de la transmission (TPI) de la BCE, lancé en juillet 2022, bien qu’il n’ait jamais été mis en œuvre, a probablement joué un rôle dans l’atténuation de la perception des risques par le marché.

Pour évaluer la viabilité de la dette publique italienne, il faut également tenir compte du fait qu’une grande partie de celle-ci est détenue par la banque centrale italienne (environ 26%) et, dans une moindre mesure (2 à 3%), par la BCE. Le processus envisagé par la BCE de limitation des rachats de la dette des gouvernements nationaux réduira lentement et progressivement cette part, mais pendant quelques années, l’Italie va encore en bénéficier : les intérêts payés sur la dette détenue par les banques centrales sont reversés au Trésor italien (sous forme de dividendes distribués par la banque centrale italienne)[6]. De plus, alors que la dette publique détenue par les banques italiennes a lentement diminué (à environ 24% du total), la part entre les mains des ménages italiens (11%) et des fonds d’investissement italiens (14%) a augmenté. Les investisseurs étrangers ne détiennent plus qu’environ 24% de la dette italienne (contre 43% avant la crise de l’euro). Bien que cela puisse avoir quelques effets redistributifs négatifs (le détenteur moyen de la dette est plus riche que le contribuable moyen), cela signifie également que les intérêts sur la dette publique sont en grande partie payés aux résidents italiens, soutenant ainsi la demande globale au niveau national. De plus, les résidents italiens sont moins susceptibles de vendre des obligations italiennes que les détenteurs étrangers en cas de turbulences sur les marchés financiers, ce qui soutient la demande de titres italiens.

Les défis à moyen et long terme

Ce tableau relativement clair s’assombrit toutefois rapidement si l’on considère les défis futurs à plus long terme. La viabilité de la dette dépend essentiellement de la croissance future, qui affecte directement les revenus et indirectement les attentes du marché, la pression sur les dépenses et le niveau des taux d’intérêt.

Croissance future. On le sait, la productivité et la croissance du PIB ont été particulièrement faibles en Italie au cours des deux dernières décennies, ce qui a exacerbé les problèmes fiscaux et sociaux. La croissance plus rapide de la période post-pandémique, alimentée par d’importants déficits budgétaires et soutenue par la Facilité pour la reprise et la résilience (FRR) mise en place par l’UE, a amélioré les attentes, mais il n’est pas certain que ce taux de croissance plus élevé pourra être maintenu à l’avenir. En particulier, on ne sait pas encore si les réformes et les investissements induits par la FRR, au-delà de l’effet keynésien à court terme de soutien de la demande globale, auront également pour effet d’augmenter la productivité globale de l’économie[7].

Mais même en laissant cette question de côté, le choc démographique est de loin le problème le plus pressant auquel l’Italie va être confrontée dans les prochaines décennies. Il ne s’agit bien sûr pas seulement d’un problème italien, mais il est particulièrement pressant dans la péninsule. La population italienne est à la fois en diminution (de 59 millions en 2022 à 54 millions en 2050, selon les prévisions de l’ISTAT) et en vieillissement, en raison de la combinaison d’un taux de fécondité très bas (1,24 enfant par femme) et d’une espérance de vie élevée, qui continue à augmenter. La population active a déjà commencé à diminuer, avec un taux de dépendance (le ratio des plus de 65 ans sur la population active dans l’intervalle d’âge 20-64 ans) qui devrait augmenter rapidement dans les prochaines décennies, passant de 39 en 2025 à 44 en 2030 et à 57 en 2040.

Le gouvernement tente de réagir avec un ensemble de politiques soutenant la fertilité d’une part et incitant à la participation des femmes au marché du travail d’autre part. Mais même si ces politiques fonctionnaient, plusieurs simulations suggèrent que la situation risque de devenir insoutenable sans une forte augmentation de l’immigration (les immigrés ne représentent que 8,5% de la population actuellement). L’augmentation des dépenses liées au vieillissement (voir ci-dessous), associée à la diminution de l’assiette fiscale, conduirait à nouveau à une forte augmentation du taux d’endettement. Ici, le problème est principalement politique, la population autochtone s’opposant majoritairement à toute nouvelle augmentation de l’immigration. Il est toutefois révélateur que même le gouvernement de droite actuel, malgré sa forte position anti-immigration, ait été contraint (sous la pression des entreprises italiennes qui peinent à trouver des travailleurs) d’ouvrir à nouveau les flux aux migrants légaux (450 000 dans les trois prochaines années), bien que ces flux soient encore largement insuffisants pour répondre à la demande.

Pressions sur les dépenses. Le vieillissement de la population va également accentuer les pressions sur les dépenses. Dans les prochaines années, les générations nombreuses du baby-boom des années 1960 et 1970 se retireront du marché du travail. Selon les estimations de l’ISTAT (basées sur la méthodologie AWG de la Commission), les dépenses de retraite devraient augmenter d’un peu plus d’un point de PIB (de 16% du PIB en 2023 à 17,3% en 2045) pour diminuer ensuite et atteindre 13% en 2070 (en raison d’un système de retraite moins généreux et d’une réduction du nombre de retraités). Les dépenses de santé augmenteraient également jusqu’en 2050 (d’environ un point de PIB, passant de 6,2% actuellement à 7,2% selon les estimations) de même que les dépenses pour l’assistance aux personnes âgées dépendantes (0,5% point de PIB en plus).

De plus, de nouvelles priorités en matière de dépenses apparaissent. Il faut financer les transitions numérique et énergétique, réduire la dépendance à l’égard de pays peu amicaux sur des facteurs de production clés, augmenter les dépenses de défense et investir massivement dans les nouvelles technologies qui émergent et pour lesquelles l’Italie (comme le reste de l’Europe) est à la traîne. Cependant, il s’agit fondamentalement de biens publics européens : s’il est très peu probable qu’un pays fiscalement contraint comme l’Italie puisse faire face seul à toutes ces nouvelles priorités en matière de dépenses, il est également peu probable que même les pays de l’UE dont les finances sont plus saines puissent faire beaucoup mieux par leurs propres moyens. Il y a des effets d’entraînement et d’énormes rendements d’échelle qui ne peuvent être obtenus qu’en transférant certaines de ces responsabilités au niveau européen. De plus, sans l’achèvement de l’union bancaire et de l’union des capitaux, il est également peu probable que suffisamment de ressources privées puissent être mobilisées pour financer, au moins en partie, ces processus[8].

Taux d’intérêt. La viabilité de la dette dépend également des taux d’intérêt futurs. En réduisant progressivement son ratio dette/PIB, l’Italie pourrait réduire davantage la prime de risque qu’elle paie sur sa dette. Cela permettrait à la fois de réduire les dépenses et d’améliorer l’accès au crédit des entreprises privées, car le taux d’intérêt payé sur les obligations d’État affecte également le taux d’intérêt demandé par les banques pour accorder des crédits. Cependant, la question de savoir quel est le taux d’intérêt « naturel » vers lequel convergeront les taux d’intérêt futurs reste ouverte. Plus précisément, on ne sait pas si les taux d’intérêt réels très bas qu’on a observés au cours de la dernière décennie ne sont qu’une conséquence de la politique monétaire extrêmement souple adoptée par les banques centrales ou s’ils dépendent de phénomènes plus structurels comme le suggère l’hypothèse de la « stagnation séculaire » (voir les travaux d’Olivier Blanchard). Si des taux d’intérêt réels très bas, voire négatifs, revenaient à l’avenir, il serait alors beaucoup plus facile de gérer la dette publique, même pour un pays très endetté comme l’Italie.

Nouvelles règles fiscales et politiques d’ajustement

La situation budgétaire italienne actuelle n’est pas soutenable. Avec le retour de l’inflation à son niveau normal, la croissance nominale (6,3% en 2023 !) va forcément décélérer et l’effet boule de neige négatif va disparaître, voire se transformer en déficit primaire. Si l’Italie ne s’assure pas rapidement un excédent primaire positif, le ratio dette sur PIB est voué à augmenter à nouveau. C’est ce qu’illustre la figure 1, à partir des estimations officielles du gouvernement en 2023, où l’évolution du ratio dette/PIB au cours des dix prochaines années est prévue selon trois scénarios différents[9] : 1) politique inchangée ; 2) ajustement fiscal ; 3) ajustement fiscal avec l’hypothèse d’une amélioration de la croissance potentielle induite par la FRR. À politique inchangée, la dette sur PIB recommencera à augmenter après 2025 ; avec l’ajustement fiscal supposé, elle baisserait au contraire, et la baisse serait plus rapide si le plan FRR tenait ses promesses d’augmentation de la croissance potentielle.

Figure 1. L’évolution du ratio de la dette italienne sur le PIB selon différentes hypotheses

Source: NADEF. RRF : acronyme anglais de la FRR (Facilité pour la reprise et la résilience)

Quelle est l’ampleur du nécessaire ajustement fiscal ? La validation de la réforme des règles fiscales de l’UE a permis de clarifier un peu plus cette question. Les nouvelles règles entreront en vigueur après une période de transition allant jusqu’en 2027, au cours de laquelle l’Italie, la France et plusieurs autres pays seront soumis à une procédure de déficit excessif. Pendant cette période, où l’Italie devra ramener son déficit en dessous de 3% du PIB, l’ajustement annuel sera d’environ d’un demi-point de PIB du déficit structurel, avec une certaine marge de manœuvre pour prendre en compte une hausse des paiements d’intérêts. Au cours des sept années suivantes, selon les simulations de la proposition initiale de la Commission, l’ajustement du déficit primaire structurel devrait encore être d’environ 0,5 point par an. Cela signifierait qu’il faudrait atteindre un excédent primaire à la fin de la période d’environ 2,5 à 3% du PIB. Ce serait difficile mais probablement possible, si l’on considère que l’excédent primaire italien a toujours oscillé entre 1 et 2 % du PIB au cours de la décennie précédant la pandémie. Cela impliquerait de démanteler toutes les politiques de soutien introduites depuis la pandémie et d’être strict sur les dépenses récurrentes, ce qui est assurément une question politiquement compliquée (les électeurs s’habituent à un soutien supplémentaire), mais pas impossible à résoudre. Le succès de cette stratégie dépend également de la croissance future et de l’évolution des taux d’intérêt, comme nous l’avons vu plus haut. Cependant, un ratio dette/PIB en baisse constante devrait également faciliter l’évaluation des risques par les marchés financiers, entraînant ainsi une réduction de la prime de risque. À son tour, la réduction de la charge d’intérêt permettrait de soutenir plus facilement l’ajustement budgétaire, en libérant des ressources pour soutenir les dépenses prioritaires.

Cependant, le compromis final atteint sur les règles budgétaires de l’UE a également imposé deux exigences supplémentaires : 1) le ratio dette/PIB doit diminuer d’au moins 1% chaque année pendant le programme d’ajustement ; 2) l’ajustement doit se poursuivre jusqu’à ce que le déficit global/PIB soit inférieur à 1,5 % par an. La première contrainte est soutenable, la seconde pourrait imposer dans certaines circonstances un fardeau excessif et probablement insoutenable au pays[10].

Mais même en laissant de côté l’Italie, le principal problème du compromis final sur les règles budgétaires de l’UE est que les contraintes sur la dette et le déficit global affecteront également les pays de l’UE dont la situation budgétaire est plus confortable (avec, par exemple, un ratio dette sur PIB compris entre 60 et 90% : pour ces pays, la dette sur PIB doit diminuer d’au moins 0,5 point par an). Il pourrait en résulter une impulsion déflationniste dont l’économie de l’UE n’a peut-être pas besoin, en particulier dans la situation géopolitique actuelle, où les sources traditionnelles de croissance de l’économie de l’UE (prix de l’énergie bon marché, faibles dépenses de défense, ouverture des marchés internationaux) sont toutes mises en péril. Une macro-impulsion déflationniste au niveau de l’UE rendrait également plus difficile la poursuite du processus d’ajustement pour les pays fortement endettés. En outre, les nouvelles exigences budgétaires pourraient également être incompatibles avec les nouvelles priorités en matière de dépenses auxquelles sont confrontés les pays européens, à moins qu’elles ne soient complétées par des dépenses plus élevées au niveau de l’UE pour relever ces défis.

La version anglaise de cet article sera publiée dans un numéro spécial de The Economists' Voice, d'ici quelques semaines.

Vous avez apprécié cet article ?

Soutenez Telos en faisant un don

(et bénéficiez d'une réduction d'impôts de 66%)

Notes et références

[1] Pour être plus précis, on pourrait rendre le système fiscal italien à la fois plus équitable et plus efficace en répartissant différemment la charge fiscale entre les assiettes fiscales potentielles et les contribuables. Le gouvernement actuel est engagé dans une réforme fiscale globale qui, à part quelques simplifications, ne fait pas grand-chose sur tous ces fronts. Cependant, la bonne nouvelle est que, grâce également à l’engagement pris par le gouvernement italien d’accéder aux fonds du plan européen Next Generation, l’évasion fiscale, qui a toujours été un problème structurel en Italie, semble reculer. Bien qu’il soit difficile de croire qu’il soit possible d’augmenter encore les impôts, la réduction de l’évasion fiscale pourrait permettre de dégager des recettes supplémentaires substantielles.

[2] Pour une discussion plus générale sur la formation de la dette publique italienne et sur ses conséquences (en italien), voir notre livre, Debito pubblico. Come ci siamo arrivati e come sopravvivergli, Milan, Vita e Pensiero, 2022.

[3] L’effet boule de neige est donné par la différence entre le coût de la dette et la croissance nominale du PIB multipliée par le ratio dette/PIB de l’année précédente. Lorsque la croissance nominale est supérieure au coût de la dette, l’effet boule de neige est négatif et permet une baisse du ratio dette/PIB, baisse d’autant plus rapide que le ratio dette/PIB de l’année précédente est élevé.

[4] Les données sur les déficits en 2022 et 2023 doivent être prises avec précaution car elles sont fortement affectées par la décision prise par Eurostat en 2023 sur la manière de comptabiliser les énormes abattements fiscaux introduits en 2020 pour soutenir la restructuration des logements privés en vue de réaliser des économies d’énergie. Eurostat a estimé qu’ils sont payables et doivent donc être enregistrés dans les années au cours desquelles les décisions ont été prises plutôt que dans les années où ils se manifestent sous la forme d’une réduction des paiements d’impôts (les cinq prochaines années). Cela a fortement gonflé les déficits (une mesure de comptabilité d’exercice) en 2022-23, les réduisant dans les périodes futures.

[5] En particulier, l’héritage de l’abattement fiscal sur la restructuration des logements (voir la note précédente). En 2023, le gouvernement actuel a affaibli cette mesure pour l’avenir, mais les banques et les particuliers sont toujours autorisés à réclamer l’intégralité de l’abattement pour les dépenses supportées au cours de la période 2021-23. Pour contrecarrer cet effet, le gouvernement a décidé de vendre ses parts dans quelques entreprises privées publiques à hauteur de 1 % du PIB chaque année pendant les trois prochaines années. Selon le gouvernement, cela devrait suffire à maintenir le ratio dette/PIB sur une trajectoire légèrement décroissante.

[6] Même si les bénéfices de la banque centrale italienne pourraient s’avérer négatifs en 2023 ou toutefois moins importants que par le passé, étant donné les taux plus élevés que les banques centrales doivent désormais payer sur leur facilité de dépôt.

[7] Selon les estimations du ministère de l’Économie, le plan national RRF, s’il est correctement exécuté, devrait faire passer le taux annuel de croissance potentielle de l’économie italienne à 1,4 %, contre 0,6 % actuellement. Environ un tiers de cette augmentation serait due à une hausse de la productivité totale des facteurs.

[8] La Commission européenne estime à 650 milliards d’euros les dépenses supplémentaires nécessaires dans l’UE pour financer la transition énergétique et numérique jusqu’en 2030. Au moins un cinquième de ces dépenses supplémentaires devrait être financé par des fonds publics.

[9] Les prévisions sont basées sur les hypothèses standard de l’analyse de viabilité de la dette utilisée par la Commission européenne pour les finances publiques et les variables macroéconomiques. Voir le the Debt Sustainability Monitor 2022 pour plus de détails.

[10] Les estimations du think tank Bruegel suggèrent que l’Italie devrait atteindre un excédent primaire de 4,6% du PIB pour satisfaire à la contrainte de déficit, un objectif très difficile à atteindre tant pour des raisons politiques qu’économiques. Bien que ce chiffre dépende d’hypothèses sur les taux d’intérêt futurs, il suggère toutefois que la contrainte de déficit pourrait s’avérer trop stricte pour un pays ayant une dette élevée et donc des paiements d’intérêts importants.

Bakker, Age, Beestma, Roel, Buti, Marco, “The case for a European Public-Goods Fund”, 4 mars 2024, Project Syndicate.

Blanchard, Oliver, Fiscal policy under low interest rates, Cambridge, MIT Press, 2023.

Bordignon, Massimo, Turati, Gilberto, Debito pubblico. Come ci siamo arrivati e come sopravvivergli, Milan, Vita e Pensiero, 2022.

Draghi, Mario, “The Next Flight of the Bumblebee: The Path to Common Fiscal Policy in the Eurozone”, 15 juillet 2023, 15th Annual Feldstein Lecture.

Darvas, Zsolt, Welslau, Lennart, Zettelmeyer, Jeromin, “A quantitative evaluation of the European Commission’s fiscal governance proposal”, Bruegel, Working Paper 16/2023.

Gabbriellini, Cecilia, Nocella, Gianluigi, Padrini, Flavio, “Assessing Italian Public Debt dynamics with the PBO Framewok”, Ufficio Parlamentare di Bilancio, Nota di Lavoro, 2, 2021.